KYC-Audits für die GmbH & Co. KG: Ein umfassender Leitfaden

Als GwG-Verpflichteter musst du sicherstellen, dass dein Unternehmen die gesetzlichen Vorschriften einhält. Eine Möglichkeit, dies zu erreichen, ist die Durchführung eines Know Your Customer (KYC) Checks. In diesem umfassenden Leitfaden behandeln wir die Bedeutung von KYC-Prüfungen für die GmbH & Co. KG, den Ablauf einer KYC-Prüfung, die Anforderungen des Transparenzregisters und häufig gestellte Fragen zur KYC-Prüfung für die GmbH & Co. KG.

KYC as a Service | S+P Compliance Services | More |

Compliance as a Service | S+P Compliance | More |

Innovative Compliance Solutions | S+P Compliance | More |

Was ist eine GmbH & Co. KG?

Bevor wir in die Details der KYC-Prüfungen eintauchen, sollten wir zunächst definieren, was eine GmbH & Co. KG ist. Eine GmbH & Co. KG ist eine deutsche juristische Person, die die Merkmale einer Gesellschaft mit beschränkter Haftung (GmbH) und einer Personengesellschaft (KG) kombiniert. Diese Struktur nutzt die Vorteile der beschränkten Haftung und die Flexibilität einer Personengesellschaft.

Bei einer GmbH & Co. KG fungiert die GmbH als Komplementärin und haftet für die Schulden und Verpflichtungen der Gesellschaft. Die Kommanditisten hingegen haften beschränkt und nur mit ihrem eingebrachten Kapital. Diese Struktur ermöglicht es dem Unternehmen, sowohl aktive als auch passive Investoren zu haben, wobei die GmbH das Tagesgeschäft führt.

Bedeutung der KYC-Prüfungen für die GmbH & Co. KG

KYC-Prüfungen sind ein wichtiger Bestandteil der Compliance, insbesondere im Finanzsektor. KYC steht für „Know Your Customer“ (Kenne deinen Kunden), und der Zweck einer KYC-Prüfung besteht darin, die Identität von Kunden zu überprüfen und ihr Risikoniveau zu bewerten. Dieser Prozess ist wichtig, um Geldwäsche, Terrorismusfinanzierung und andere Finanzverbrechen zu verhindern.

Für eine GmbH & Co. KG sind KYC-Prüfungen erforderlich, wenn sie Bankkonten eröffnet, Geschäftsbeziehungen zu anderen Unternehmen aufnimmt oder Transaktionen durchführt. Bei KYC-Prüfungen werden Informationen wie der Name, die Adresse und die Rechtsform überprüft sowie der wirtschaftlich Berechtigte ermittelt.

§1 Abs. 3 GwG regelt den zweistufigen KYC-Prozess:

Identifizierung im Sinne des GwG besteht aus

-

1. dem Erheben von Angaben zum Zweck der Identifizierung und

2. der Überprüfung dieser Angaben zum Zweck der Identifizierung.

Der KYC-Prüfungsprozess für die GmbH & Co. KG

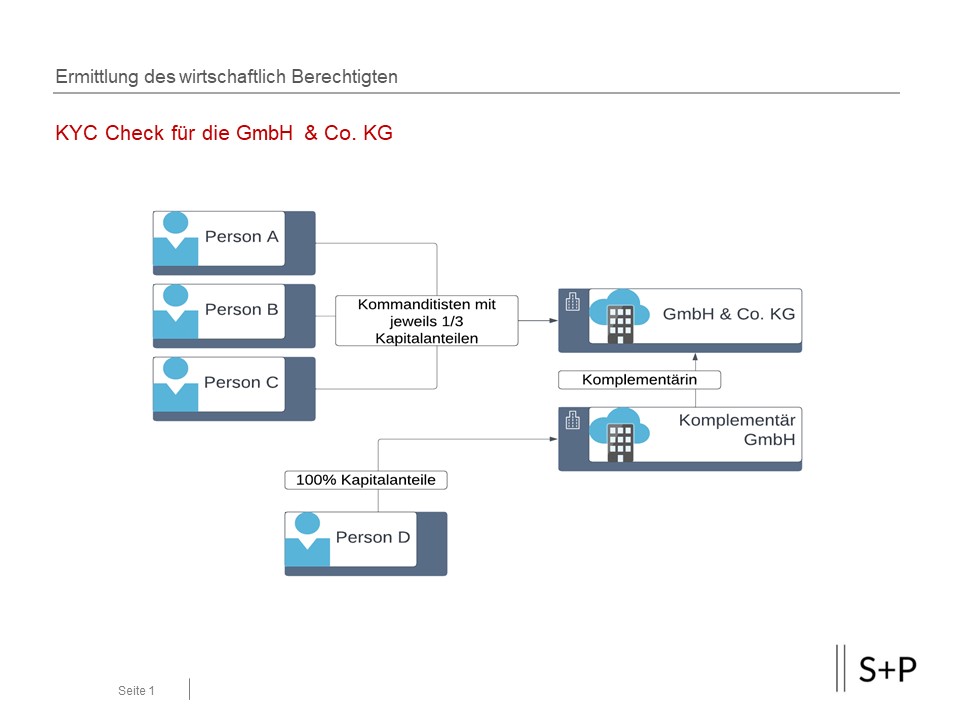

Der KYC-Prüfungsprozess für eine GmbH & Co. KG umfasst mehrere Schritte. Bei unserem Beispiel führt der KYC-Check zu folgenden wirtschaftlich Berechtigten:

A, B und C halten jeweils 1/3 der Kapitalanteile an der GmbH & Co. KG und gelten somit als wirtschaftlich Berechtigte. A, B und C sind somit mit 33,34 % der Kapitalanteile im Transparenzregister einzutragen (§19 Abs. 3 Nr. 1a GwG).

D ist 2x im Transparenzregister einzutragen:

D beherrscht aufgrund seiner Kapitalanteile von über 50 % die Komplementär-GmbH (Eintragung im Transparenzregister gemäß §19 Abs. 3 Nr. 1a GwG).

Über die Komplementär-GmbH kann D somit mittelbar Kontrolle auf sonstige Weise bei der GmbH & Co. KG ausüben (§19 Abs. 3 Nr. 1b GwG). D ist ebenfalls im Transparenzregister einzutragen.

Prüfungsergebnis:

Wirtschaftlich Berechtigte im Sinne des §3 GwG sind die Kommanditisten A, B, C und der Komplementär D.

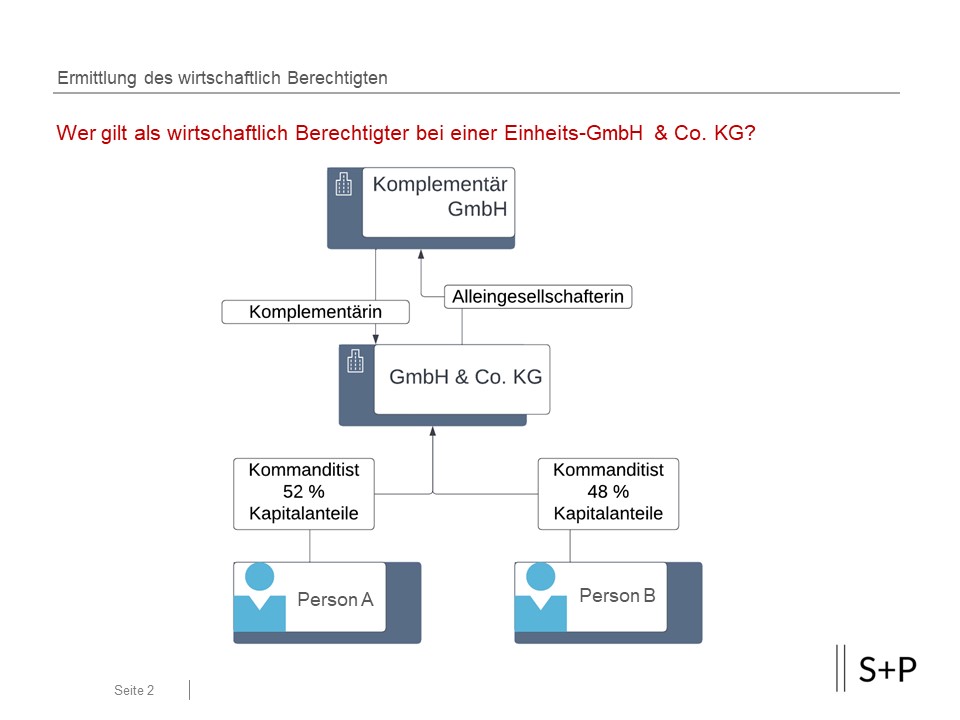

Wer gilt als wirtschaftlich Berechtigter bei einer Einheits-GmbH & Co. KG?

Bei unserem Beispiel der Einheits-GmbH & Co. KG ergeben sich zwei Prüfungsergebnisse.

Für die Eintragung im Transparenzregister gilt das Prüfungsergebnis 1:

In diesem Beispiel gelten A und B aufgrund ihrer Kapitalbeteiligung von über 25 % als wirtschaftlich Berechtigte der GmbH & Co. KG. Beide sind mit der konkreten prozentualen Beteiligungshöhe bei der KG in das Transparenzregister einzutragen.

Als wirtschaftlich Berechtigter der Komplementär-GmbH gilt für Meldung an das Transparenzregister allerdings nur A. Nur A beherrscht mit einem Kapitalanteil von über 50 % die GmbH & Co. KG und gilt somit als mittelbar wirtschaftlich Berechtigter der GmbH.

Auch wenn sich die Stimmrechte nach Köpfen aufteilen, hat B keine Mehrheit an Stimmrechten und somit keinen beherrschenden Einfluss auf die KG. Bei der GmbH ist A mit 100 % der Kapitalanteile einzutragen.

Wirtschaftlich Berechtigter nach §3 GwG (Prüfungsergebnis 2):

Bei der Ermittlung des wirtschaftlichen Berechtigten nach §3 GwG ergibt sich bei der „größer 25% Regel“ ein anderes Ergebnis:

A und B sind aufgrund ihrer Kapitalbeteiligung von über 25 % als wirtschaftlich Berechtigte der GmbH & Co. KG.

Auch sind A und B aufgrund ihrer Kapitalbeteiligung von über 25 % als wirtschaftlich Berechtigte der Komplementär-GmbH wirtschaftlich Berechtigte.

Hinweis für die Praxis:

Für die Prüfung einer Unstimmigkeitsmeldung nach §23a GwG gelten die FAQ-Hinweise des Bundesverwaltungsamts für die Ermittlung des wirtschaftlich Berechtigten (Prüfungsergebnis 1). Für die Ermittlung des wirtschaftlich Berechtigten nach §3 GwG gilt das Prüfungsergebnis 2.

Auswahl des richtigen KYC-Audit-Anbieters für deine GmbH & Co. KG

Die Wahl des richtigen KYC-Audit-Anbieters ist entscheidend für eine gründliche und effektive Prüfung. Bei der Auswahl eines Audit-Anbieters für deine GmbH & Co. KG solltest du Faktoren wie die Erfahrung und das Fachwissen des Anbieters, seinen Ruf in der Branche und seine Fähigkeit, die Prüfung auf deine speziellen Bedürfnisse zuzuschneiden, berücksichtigen.

S+P Compliance Services – Dein zuverlässiger Partner für KYC as a Service!

Wir sind spezialisiert auf die Identifikation, Überprüfung und Überwachung von Kundeninformationen und unterstützen Unternehmen dabei, gesetzliche Anforderungen und Richtlinien einzuhalten. Unser maßgeschneidertes KYC-Serviceangebot bietet dir umfassende Unterstützung und eine effiziente Lösung für das Management von Kundeninformationen. Unsere erfahrenen Compliance-Experten helfen dir, Risiken zu minimieren und Compliance-Verfahren in deinem Unternehmen zu optimieren. Mit S+P Compliance Services kannst du dich auf dein Kerngeschäft konzentrieren und dennoch sicher sein, dass du jederzeit den Anforderungen entsprichst. Kontaktiere uns noch heute und erfahre, wie wir dir helfen können, deine Compliance-Ziele zu erreichen.

Tipps für die Umsetzung von Know-Your-Customer-Regeln

Bei der Umsetzung der KYC-Regeln gibt es einige Tipps, die Unternehmen beachten sollten:

- Investiere in Systeme und Prozesse: Investitionen in Systeme und Prozesse zur ordnungsgemäßen Identifizierung und Verifizierung von Kunden sind für die Erfüllung der KYC-Anforderungen unerlässlich.

- Schule dein Personal: Schule dein Personal hinsichtlich der fachgerechten Überwachung von Transaktionen und zur Sicherstellung, dass die KYC-Vorschriften eingehalten werden.

- Befolge die Regeln: Es ist wichtig, alle geltenden KYC-Regeln und Vorschriften zu befolgen, um sicherzustellen, dass Unternehmen vor betrügerischen Aktivitäten geschützt sind.

- Bleibe auf dem Laufenden: Es ist auch wichtig, über alle Änderungen oder Aktualisierungen der KYC-Vorschriften auf dem Laufenden zu bleiben.

Häufig gestellte Fragen zu KYC-Audits für GmbH & Co. KG

F: Muss ich ein KYC-Audit für meine GmbH & Co. KG und den Komplementär durchführen?

A: Bei der GmbH & Co. KG und bei der Einheits-GmbH & Co.KG musst du auch die Komplementär-GmbH prüfen und den wirtschaftlich Berechtigten nach §3 GwG ermitteln.

F: Wie oft sollte ich eine KYC-Prüfung durchführen? A: Die Häufigkeit von KYC-Prüfungen hängt vom Risikoniveau der GmbH & Co. KG ab. Die Auslegungshinweise der BaFin schreiben folgenden Mindest-Turnus für die regelmäßige Aktualisierung der KYC-Unterlagen vor:

Geringes Risiko (aufgrund von Risikoanalyse):

- Aktualisierung muss spätestens nach 15 Jahren erfolgt sein

- Risikobasierte Entscheidung über weitere Maßnahmen, wenn kundenseitig keine Reaktion erfolgt.

Normales Risiko (aufgrund von Risikoanalyse):

- Aktualisierung muss spätestens nach 10 Jahren erfolgt sein.

- Bei Erfolglosigkeit/Unklarheiten => Neubewertung des Risikos erwägen.

- Risikoorientierte Entscheidung über weitere Maßnahmen, wenn kundenseitig keine Reaktion erfolgt.

Hohes Risiko (aufgrund gesetzlicher Vorgabe oder von Risikoanalyse):

- Angemessene Überwachung und

- Aktualisierung muss spätestens nach 2 Jahren erfolgt sein.

F: Wie lange dauert eine KYC-Prüfung?

A: Die Dauer einer KYC-Prüfung hängt vom Umfang der Prüfung und von der Komplexität der Geschäftstätigkeit des Unternehmens ab.

Mit S+P Compliance Services erhältst du einen schlüsselfertigen KYC Check innerhalb von 12 Stunden.

KYC as a Service

Zusammenfassend lässt sich sagen, dass die Durchführung einer KYC-Prüfung ein wichtiger Bestandteil der Compliance für Unternehmen ist, einschließlich GmbH & Co. KGs. Wenn du die Bedeutung von KYC-Prüfungen, den KYC-Prüfungsprozess, die Vorteile der Durchführung einer KYC-Prüfung und die Auswahl des richtigen Prüfungsanbieters verstehst, kannst du sicherstellen, dass dein Unternehmen die Vorschriften einhält und potenzielle Risiken minimiert.

Wenn du Unterstützung bei der Durchführung eines KYC-Audits für GmbH & Co. KGs benötigst, wenden dich noch heute an S+P Compliance Services. S+P unterstützt dich gerne.