Was regelt das WpIG?

Was regelt das WpIG? Am 05.12.2019 wurden sowohl die IFR als auch die IFD, beide von November 2019, veröffentlicht. Ein Großteil der Aufsichtsanforderungen, die in dem durch die Verordnung (EU) Nr. 575/2013 und die Richtlinie 2013/36/EU gebildeten Rahmen enthalten sind, bezieht sich auf allgemeine Risiken, mit denen Kreditinstitute konfrontiert sind. Daher sind die bestehenden Anforderungen weitgehend darauf ausgerichtet, die Kreditvergabekapazität von Kreditinstituten über die Konjunkturzyklen hinweg zu wahren und Einleger und Steuerzahler vor einem etwaigen Ausfall zu schützen;

Sie sind jedoch nicht auf alle verschiedenen Risikoprofile von Wertpapierfirmen ausgerichtet. Wertpapierfirmen haben keine großen Portfolios an Privatkunden- und Unternehmenskrediten und nehmen keine Einlagen entgegen.

Mit S+P Compliance haben wir Ihnen die wichtigsten Neuerungen des WpIG zusammengestellt:

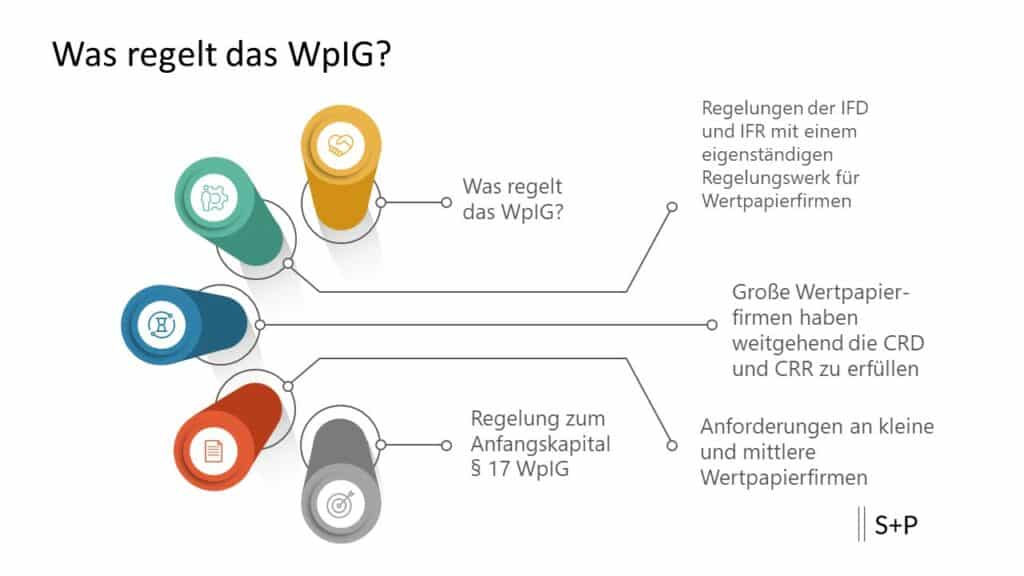

- Was regelt das WpIG?

- Regelungen der IFD und IFR mit einem eigenständigen Regelungswerk für Wertpapierfirmen

- Große Wertpapierfirmen haben weitgehend die CRD und CRR zu erfüllen

- Anforderungen an kleine und mittlere Wertpapierfirmen

- Regelung zum Anfangskapital § 17 WpIG

Was regelt das WpIG?

Bei Wertpapierfirmen ist die Wahrscheinlichkeit, dass ihr Ausfall die allgemeine Finanzstabilität gefährden könnte, geringer als bei Kreditinstituten. Die von den meisten Wertpapierfirmen eingegangenen und von ihnen ausgehenden Risiken unterscheiden sich somit deutlich von den von Kreditinstituten eingegangenen und ausgehenden Risiken, und diese Unterschiede sollten im Aufsichtsrahmen der Union klar zum Ausdruck kommen.

Die Aufsichtsanforderungen nach der Verordnung (EU) Nr. 575/2013 und der Richtlinie 2013/36/EU, denen Wertpapierfirmen unterliegen, basieren auf denjenigen, die für Kreditinstitute gelten. Für Wertpapierfirmen, die nur für bestimmte Wertpapierdienstleistungen zugelassen sind, die nicht unter den derzeitigen Aufsichtsrahmen fallen, gelten zahlreiche Freistellungen von den genannten Aufsichtsanforderungen.

Diese Freistellungen erkennen an, dass die jeweiligen Wertpapierfirmen in dieser Hinsicht nicht dieselben Risiken eingehen wie Kreditinstitute. Wertpapierfirmen, die unter den derzeitigen Aufsichtsrahmen fallende Tätigkeiten, die mit dem Handel mit Finanzinstrumenten verbunden sind, nur in begrenztem Umfang ausüben, unterliegen den einschlägigen Kapitalanforderungen des Aufsichtsrahmens, dürfen bezüglich Anforderungen in anderen Bereichen wie Liquidität, Großkredite und Verschuldung jedoch bestimmte Freistellungen in Anspruch nehmen. Wertpapierfirmen, deren Zulassung nicht an diese Beschränkungen gebunden ist, unterliegen denselben Aufsichtsanforderungen wie Kreditinstitute.

Hier setzen die Regelungen der IFD und IFR mit einem eigenständigen Regelungswerk für Wertpapierfirmen an. Während die IFR als EU-Verordnung unmittelbar anzuwenden ist, muss die IFD-Umsetzung in nationales Recht bis zum 26.06.2021 erfolgen.

Die IFD regelt das Anfangskapital von Wertpapierfirmen, die Befugnisse und Instrumente der Aufsichtsbehörden sowie die Veröffentlichungspflichten der Institute. Die IFR beinhaltet das künftige Regelwerk für die Eigenmittelanforderungen, die Anforderungen zur Begrenzung der Konzentrationsrisiken sowie für Liquiditätsanforderungen. Ferner werden die Berichtspflichten an die Aufsichtsbehörden sowie Offenlegungspflichten dargestellt.

Mit Datum vom 09.07.2020 wurde ein Entwurf eines Gesetzes zur Umsetzung der Richtlinie (EU) 2019/2034 über die Beaufsichtigung von Wertpapierfirmen durch das BMF veröffentlicht. Danach ist geplant die wesentlichen Inhalte der IFD in einem Gesetz zur Beaufsichtigung von Wertpapierfirmen (Wertpapierfirmengesetz – WpFG) umzusetzen.

Der Handel mit Finanzinstrumenten — sei es für den Zweck des Risikomanagements, der Risikoabsicherung oder des Liquiditätsmanagements oder für den Aufbau direktionaler Positionen auf den Wert der Instrumente im Zeitverlauf — ist eine Tätigkeit, die sowohl von Kreditinstituten als auch von Wertpapierfirmen, die für den Handel für eigene Rechnung zugelassen sind, durchgeführt werden kann und bereits durch den durch die Verordnung (EU) Nr. 575/2013 und die Richtlinie 2013/36/EU gebildeten Aufsichtsrahmen geregelt wird.

Um zu vermeiden, dass Kreditinstitute und Wertpapierfirmen in diesem Bereich nicht die gleichen Wettbewerbsbedingungen haben, was zu Regulierungsarbitrage führen könnte, sollten die sich aus diesen Regeln ergebenden Eigenmittelanforderungen zur Erfassung des Risikos daher weiterhin auch für die genannten Wertpapierfirmen gelten. Auch die Risikopositionen dieser Wertpapierfirmen gegenüber ihren Handelsgegenparteien bei bestimmten Transaktionen und die entsprechenden Eigenmittelanforderungen fallen unter die Regeln und sollten daher ebenfalls in vereinfachter Weise weiter für Wertpapierfirmen gelten. Schließlich sind die im aktuellen Aufsichtsrahmen enthaltenen Regeln für Großkredite auch dann maßgeblich, wenn das Handelsbuchrisiko dieser Wertpapierfirmen in Bezug auf bestimmte Gegenparteien besonders groß ist und ein Ausfall der betreffenden Gegenpartei für die Wertpapierfirma daher ein übermäßig starkes Konzentrationsrisiko darstellt. Diese Regeln sollten daher auch für Wertpapierfirmen in vereinfachter Weise weiter gelten.

Mit WpIG wird ein spezifisches Aufsichtssystem geschaffen – Was regelt das WpIG?

Eine unterschiedliche Anwendung des bestehenden Aufsichtsrahmens in den einzelnen Mitgliedstaaten kann dazu führen, dass für die Wertpapierfirmen in der Union nicht die gleichen Wettbewerbsbedingungen gelten. Etwaige Unterschiede sind dadurch bedingt, dass die Anwendung des Aufsichtsrahmens auf verschiedene Wertpapierfirmen je nach den Dienstleistungen, die sie erbringen, ausgesprochen komplex ist, wobei einige nationale Behörden die Anwendung des Aufsichtsrahmens in den einzelstaatlichen Rechtsvorschriften oder in der einzelstaatlichen Praxis anpassen oder straffen.

Da der bestehende Aufsichtsrahmen nicht alle Risiken erfasst, die von bestimmten Arten von Wertpapierfirmen eingegangen werden und von ihnen ausgehen, haben einige Mitgliedstaaten bestimmten Wertpapierfirmen hohe Kapitalaufschläge auferlegt. Um unionsweit eine harmonisierte Beaufsichtigung von Wertpapierfirmen zu gewährleisten, sollten einheitliche Bestimmungen festgelegt werden, die diesen Risiken Rechnung tragen.

Was regelt das WpIG?

Daher wird ein spezifisches Aufsichtssystem für Wertpapierfirmen benötigt, die angesichts ihrer Größe und Verflechtung mit anderen Finanz- und Wirtschaftsakteuren nicht systemrelevant sind. Systemrelevante Wertpapierfirmen sollten hingegen weiterhin unter den durch die Verordnung (EU) Nr. 575/2013 und die Richtlinie 2013/36/EU gebildeten bestehenden Aufsichtsrahmen fallen. Diese Wertpapierfirmen bilden eine Teilmenge der Wertpapierfirmen, die zurzeit dem durch die Verordnung (EU) Nr. 575/2013 und die Richtlinie 2013/36/EU gebildeten Aufsichtsrahmen unterliegen, und müssen die wichtigsten Anforderungen ohne jegliche Freistellungen erfüllen.

Die Geschäftsmodelle und Risikoprofile der größten und am stärksten verflochtenen Wertpapierfirmen sind mit denen bedeutender Kreditinstitute vergleichbar. Sie erbringen „bankähnliche“ Dienstleistungen und übernehmen in erheblichem Umfang Risiken. Darüber hinaus können systemrelevante Wertpapierfirmen angesichts ihrer Größe, ihrer Geschäftsmodelle und ihrer Risikoprofile — ebenso wie große Kreditinstitute — eine Gefahr für das stabile und ordnungsgemäße Funktionieren der Finanzmärkte darstellen. Daher sollten diese Wertpapierfirmen weiterhin den Regeln der der Verordnung (EU) Nr. 575/2013 und Richtlinie 2013/36/EU unterliegen.

Bessere Berücksichtigung der unterschiedlichen Risikoprofile der Wertpapierfirmen

Die gegenwärtig geltenden Regelungen sind nicht speziell auf die unterschiedlichen Risikoprofile der Wertpapierfirmen ausgelegt. Insbesondere werden die oben genannten Regulierungsstandards den Geschäftsmodellen kleiner und mittlerer Wertpapierfirmen nicht gerecht, die nur eine geringe Verflechtung mit anderen Marktteilnehmern aufweisen.

Wertpapierfirmen sind regelmäßig nicht systemrelevant und haben weder große Portfolien an Privatkunden- noch an Unternehmenskrediten und nehmen auch keine Einlagen entgegen. Bei Wertpapierfirmen ist daher die Wahrscheinlichkeit, dass ihr Ausfall die allgemeine Finanzstabilität gefährden könnte, geringer als bei Kreditinstituten. Die von den meisten Wertpapierfirmen eingegangenen und von ihnen ausgehenden Risiken unterscheiden sich deutlich von den von Kreditinstituten eingegangenen und ausgehenden Risiken. Dieser Unterschied soll daher im Aufsichtsrahmen klar zum Ausdruck kommen.

Große Wertpapierfirmen haben weitgehend die CRD und CRR zu erfüllen – Was regelt das WpIG?

Mit diesen europäischen Vorgaben und ihrer Umsetzung in nationales Recht, im Wesentlichen mit dem neuen Wertpapierfirmengesetz (WpFG), wird eine Beaufsichtigung von Wertpapierfirmen gewährleistet, die sowohl im Interesse der Kunden der Wertpapierfirmen als auch im Interesse der allgemeinen Finanzstabilität erfolgt.

Eine solche Beaufsichtigung soll der Gefahr einer übermäßigen Übernahme von Risiken durch Wertpapierfirmen und ihrer Kunden vorbeugen. Dabei sind die Regelungen so angelegt, dass die Intensität der Beaufsichtigung durch die Bundesanstalt für Finanzdienstleistungsaufsicht (Bundesanstalt) proportional zur Größe der Wertpapierfirmen ausgestaltet ist.

Sogenannte Große Wertpapierfirmen, auf die weitgehend die Regelungen der CRD und der CRR zur Anwendung kommen, sind aufgrund ihrer Größe, ihrer Verflochtenheit mit anderen Marktteilnehmern und ihres Risikomodells als bedeutende Akteure für die Stabilität des Finanzmarkts zu betrachten. Ihre Geschäftsmodelle und Risikoprofile sind mit denen bedeutender Kreditinstitute vergleichbar.

Darüber hinaus können Große Wertpapierfirmen angesichts ihrer Größe, ihrer Geschäftsmodelle und ihrer Risikoprofile eine Gefahr für das stabile und ordnungsgemäße Funktionieren der Finanzmärkte darstellen. So unterliegen Große Wertpapierfirmen nach Maßgabe der IFR den Vorschriften der CRR.

Diese durch europäisches Recht vorgegebene Systematik für den Bereich der Aufsicht über Wertpapierfirmen kann am besten umgesetzt werden, wenn wie mit diesem Gesetz beabsichtigt die Aufsicht über Wertpapierfirmen vollständig aus dem Kreditwesengesetz (KWG) herausgelöst wird.

Vorgabe der IFD das CRD/CRR-Aufsichtsregime anwendbar. Im Einzelfall kann die Bundesanstalt für andere systemrelevante Wertpapierfirmen ebenfalls die Geltung des CRD/CRR-Aufsichtsregimes anordnen.

Anforderungen an kleine und mittlere Wertpapierfirmen

Hierdurch soll insbesondere für Kleine und Mittlere Wertpapierfirmen, die geringere Anforderungen als Kreditinstitute oder Große Wertpapierfirmen einhalten müssen, eine einfache, verständliche und übersichtliche Gesetzessystematik geschaffen werden.

Für Große Wertpapierfirmen bleibt gemäß der Vorgabe der IFD das CRD/CRR-Aufsichtsregime anwendbar. Im Einzelfall kann die Bundesanstalt für andere systemrelevante Wertpapierfirmen ebenfalls die Geltung des CRD/CRR-Aufsichtsregimes anordnen.

Regelung zum Anfangskapital § 17 WpIG – Was regelt das WpIG?

§ 17 Anfangskapital regelt folgendes:

(1) Das Anfangskapital beträgt

- 750 000 Euro für eine Wertpapierfirma, die eine Erlaubnis für den Eigenhandel oder das Emissionsgeschäft beantragt, auf eigene Rechnung handelt oder die Erlaubnis zum Betreiben des organisierten Handelssystems (§ 2 Absatz 2 Nummer 7) beantragt und im Rahmen des OTF-Geschäfts auf eigene Rechnung abschließt, sowie für eine Wertpapierfirma, die die Erlaubnis für die Verwahrung und Verwaltung im Sinne des § 2 Absatz 3 Nummer 1, das Wertpapierkreditgeschäft, das eingeschränkte Verwahrgeschäft oder das Eigengeschäft nach § 15 Absatz 4 beantragt,

- 75 000 Euro für eine Wertpapierfirma, die eine Erlaubnis für das Erbringen der Anlagevermittlung, Abschlussvermittlung, Finanzportfolioverwaltung, Anlageberatung oder für das Platzierungsgeschäft beantragt und deren Erlaubnis dahingehend beschränkt ist, dass sie im Zusammenhang mit diesen Wertpapierdienstleistungen kein Eigentum oder Besitz an Kundengeldern oder Kundenwertpapieren haben darf oder

- 150 000 Euro bei anderen Wertpapierfirmen, die eine Erlaubnis für Wertpapierdienstleistungen beantragen, die nicht unter Nummer 1 oder 2 fallen.